تجزیه و تحلیل به روش کانسلیم “CANSLIM”

کانسلیم، نام یک روش درآمدزا در بازار سهام است که ویلیام اونیل آن را ابداع کرده است. اونیل پایهگذار و رییس روزنامه “Investors Business Daily ” بوده و همچنین رهبری یک موسسه تحقیقاتی، به نام “ویلیام اونیل و شرکا” را برعهده دارد.

ویلیام اونیل در کشور آمریکا و در بورس والاستریت، در سالهای ۱۹۵۰ تا ۱۹۸۰، بررسیهای زیادی را روی سهامی که صعود چشمگیر داشتهاند، انجام داده است و در انجام این تحقیقات و ارزیابی سهام مختلف، به نتایج یکسانی دست یافت و آنها را در قالب یک روش معاملاتی، تحت عنوان CANSLIM “کانسلیم” برای استفاده معاملهگران والاستریت ارائه کرد که به روشی قابل استناد برای انجام معاملات آنها، تبدیل شد.

از تحلیل CANSLIM برای شناخت روند حرکت سهم در مدت زمان کوتاه استفاده میشود. به طور کلی مهمترین قسمت در تحلیل CANSLIM، مطالعه و بررسی روند عایدی کل شرکت و نیز وضعیت سود هر سهم و روند قیمتی آن است.

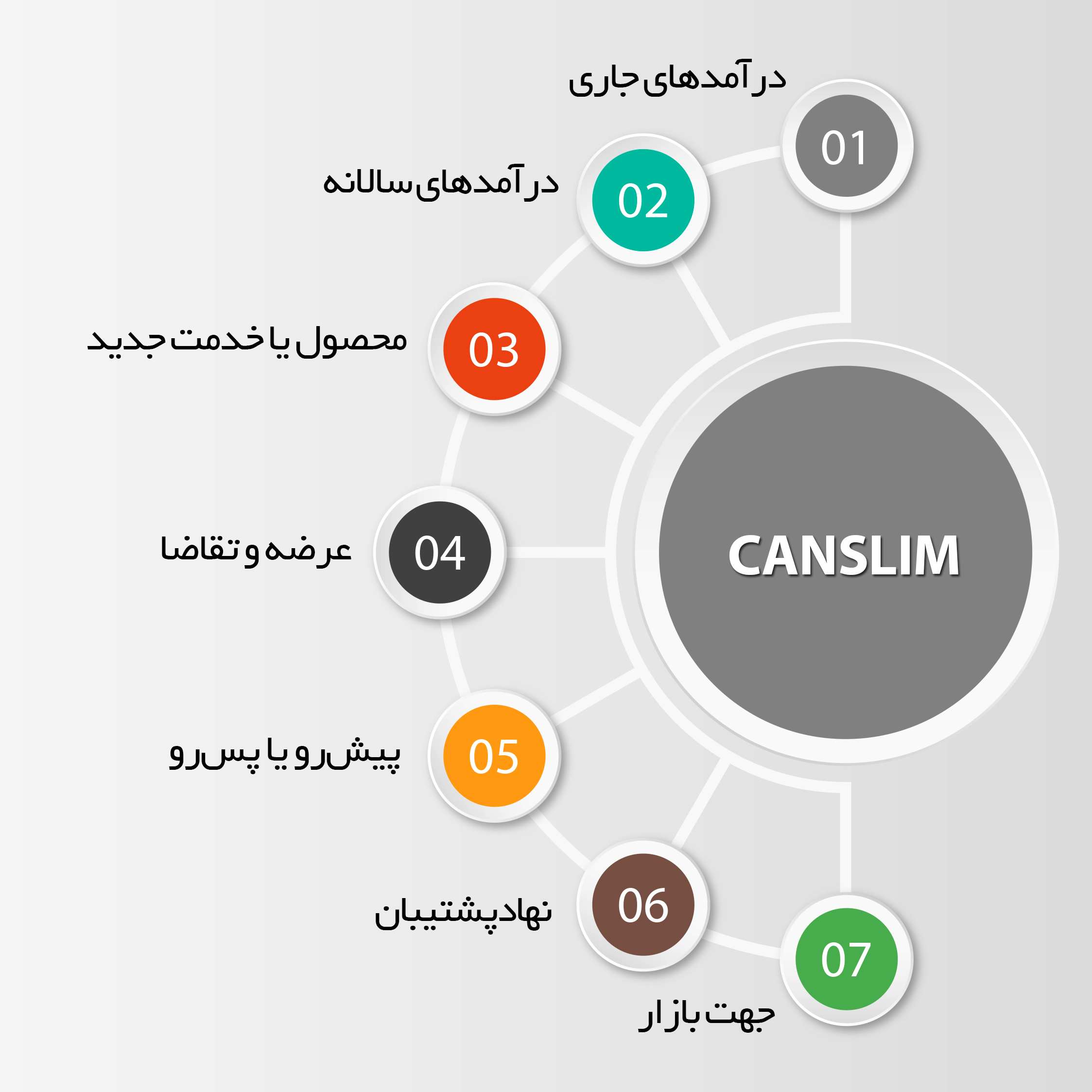

کانسلیم برگرفته از هفت حرف لاتین “C.A.N.S.L.I.M” است که هر حرف، معرف و مخفف یک عبارت است که در زیر توضیحات مربوط به هر عبارت را مشاهده خواهید کرد:

C : Current earnings

درآمدهای جاری (درآمدهای سه ماهه و فصلی هر سهم)

A : Annual earnings

درآمدهای سالانه

N : New product or service

محصول یا خدمت جدید

S : Supply and demand

عرضه و تقاضا

L : Leader or laggard

پیشرو یا پسرو

I : Institutional sponsorship

نهاد پشتیبان

M : Market Direction

جهت بازار

بااینکه کانسلیم یک ابزار تحلیل تکنیکال نیست، اما این روش مفاهیم ارزشمند دو تحلیل تکنیکال و بنیادی را که در بآشگاه به تفضیل در مورد آنها توضیح داده شده است، با هم ترکیب میکند. اونیل در کتابی تحت عنوان “چگونه از بازار سهام درآمدزایی کنیم؟” روش کانسلیم را توضیح داده است.

حال با توجه به منابع ذکر شده، به بیان چکیدهای از هر هفت جزء روش کانسلیم میپردازیم:

C : Current earnings

درآمدهای جاری

(درآمدهای سه ماهه و فصلی هر سهم)

در اینجا منظور از درآمدهای جاری، گزارشهای درآمدی فصلی شرکتها است که این درآمد در ازای هر سهم، بهصورت EPS نمایش داده میشود. در بررسی این گزارشها، ترجیحاً بهتر است سود یک فصل را نسبت به سود همان فصل، در سال گذشته بررسی کرد و درصورت افزایش سود به میزانی مشخص (مثلاً ۲۰% سود)، میتوان به روند صعودی شرکت امیدوار بود. شایان ذکر است عدد ۲۰% ملاک خاصی برای سنجش روند صعودی شرکت، در نظر گرفته نمیشود و اینجا منظور از ۲۰% رشد چشمگیر سود نسبت به سال قبل است. (در اینجا باید به این نکته توجه کرد که مثلاً اگر شرکتی سود ۱ ریالی خود را به ۲ ریال تبدیل کرده باشد، نمیتوان این میزان افزایش را بهعنوان رشد ۱۰۰ درصدی آن در نظر گرفت.)

ذکر این نکته لازم است که سرمایهگذاران باید به گزارشهای گمراهکننده شرکتها نیز توجه داشته باشند. بهعنوان مثال ممکن است شرکتی در گزارش خود، با بزرگنمایی از رکورد فروش خود صحبت کند و همچنین در مقایسه با سال گذشته، افزایش فروش ۳۰ درصدی داشته باشد. در حالی که بنا به دلایل مختلف، حاشیه سود شرکت کاهش یافته است و درواقع افزایش سود شرکت، باید برابر ۵ درصد در نظر گرفته شود.

درنتیجه باید از سودهای غیرعادی و استثنایی شرکت صرفنظر کرده و همچنین یک میزان مشخص سود را به عنوان حداقل افزایش سود شرکت، تعیین کنید. تعیین میزان حداقل سود، میتواند بهعنوان شاخص سنجش عملکرد شرکت، به کار برده شود.

در اینجا میزان حداقل سود، حدود ۲۰ تا ۳۰ درصد مشخص شده است اما هر سرمایهگذار میتواند با توجه به اهداف سرمایهگذاری خود، این میزان را تعیین نماید.

پس اولین نکته کلیدی، رشد قابل توجه (حداقل ۲۰ تا ۵۰ درصد یا بیشتر) سود سه ماهه اخیر سهم نسبت به سه ماهه مشابه سال قبل است. ولی توجه به حاشیه سود شرکت و دیگر اطلاعات خرد و کلان اقتصادی برای تصمیمگیری، الزامی است.

A : Annual earnings

درآمدهای سالانه

فرض کنید میزان سوددهی شرکتی، طی پنج سال گذشته بهصورت زیر باشد:

سال اول ۱۰۰ ریال

سال دوم ۲۰۰ ریال

سال سوم ۳۰۰ ریال

سال چهارم ۱۰۰ ریال

سال پنجم ۲۰۰ ریال

درست است که شرکت سال پنجم نسبت به سال قبل رشد ۱۰۰ درصدی داشته اما از روند افزایشی سالهای قبل خود باز مانده است که نشانه خوبی نیست. درصورتیکه سال ششم، مثلاً به سود ۵۰۰ ریالی برسد، میتوان گفت که به روند افزایشی خود بازگشته و درنتیجه میتوان در مرحلهی بعد مورد اول سیستم کانسلیم را که “رشد در درصد سودهای سه ماهه” است را در سال پنجم، مورد بررسی قرار داد.

پس در سرمایهگذاری میبایست ادامهدار بودن سودحاصل از درآمد شرکت را در پنج سال گذشته، بررسی کرده و از رشد سالانه حداقل ۲۵ تا ۵۰ درصدی آن مطمئن شد. درنتیجه در این قسمت باید دو عامل رشد سود سالانه و سود سه ماهه شرکت را درنظر بگیریم.

N : New product or service

محصول یا خدمت جدید (کالاهای جدید، مدیریت جدید، پیشرفتهای جدید)

برای افزایش شدید و ناگهانی در قیمت سهام یک شرکت، آن شرکت باید یک نوآوری به بازار عرضه نماید. این نوآوری میتواند یک محصول یا خدمات جدید و با اهمیت باشد که بهسرعت در بازار به فروش میرسد. همچنین میتواند مدیریت نوین، تغییر یک رییس، یک فناوری تازه در یک صنعت خاص یا حوداثی از قبیل افزایش نرخ محصولات و … باشد.

بررسی شرکتهای برتر بورس آمریکا طی سالهای ۱۳۵۳ تا ۱۹۹۳ نشان میدهد که در ۹۵ درصد این شرکتها، مواردی از جمله ارائه محصول و خدماتی جدید، مدیریت نوین و … اتفاق افتاده که کل آن صنعت را تحت تأثیر قرار داده و رشد ارزش سهام آن شرکتها را در پی داشته است.

از دیگر یافتههای اونیل در این تحقیق میتوان به این مورد اشاره کرد: در قیمت بالا بخرید و در قیمت بالاتر بفروشید. پژوهش اونیل نشان میدهد که زمان مناسب برای خریدن یک سهم، زمانی است که قیمت آن سهم پس از طی کردن یک دوره ۲ تا ۱۵ ماهه تثبیت شده و در آن محدوده، به منطقه بیشینه جدیدی رسیده است. این موضوع برخلاف نظر اکثریت سهامداران است که میگوید: در قیمت پایین بخرید و در قیمت بالاتر بفروشید!

S : Supply and demand

عرضه و تقاضا

همانطور که میدانیم قانون عرضه و تقاضا تقریباً تعیینکننده قیمت همهچیز در زندگی روزمره و انواع بازارهایی است که در آنها دادوستد انجام میگیرد. بازار سهام نیز از این قاعده مستثنا نیست و قانون عرضه و تقاضا در این بازار، از اهمیت زیادی برخوردار است.

بهراحتی میتوان دریافت که قیمت سهام شرکتی که ۴۰۰ میلیون برگه سهم دارد بهسختی افزایش مییابد، زیرا تعداد عرضهکنندگان سهام زیاد بوده و در نتیجه متقابلاً باید تعداد تقاضا برای خرید این سهم زیاد باشد تا قیمت آن با افزایش همراه باشد. اما قیمت سهام شرکتی با ۵۰ میلیون برگه سهم با حجم خرید معقولی، افزایش خواهد یافت چون سهام کمتری برای عرضه وجود خواهد داشت.

در شرایط فوق اگر تصمیم به خرید سهم با شرایط یکسان دارید و تنها تفاوت، بین کوچک و بزرگ بودن میزان سهام شرکت است، شرکت کوچکتر گزینه بهتری خواهد بود.

در اینجا به سهام شناور شرکت نیز باید توجه شود. زیرا سهام شناور شامل سهام در اختیار مدیران شرکت و همچنین سهام قابل عرضه به سرمایهگذاران بازار است. از اینرو هر چه تعداد سهام شناور کمتر باشد، شرایط عرضه و تقاضا برای افزایش قیمت بهتر خواهد بود و از طرف دیگر سهام شرکتی که درصد بالایی از مالکیت آن در اختیار مدیران ارشد شرکت است، معمولاً از آینده بهتری برخوردار خواهد بود.

L : Leader or laggard

پیشرو یا پسرو

با توجه به اینکه هیج تضمینی برای سوددهی یک سرمایهگذاری وجود ندارد؛ با این حال اونیل پی برد که اگر افراد سهام یک صنعت پیشرو را خریداری نمایند، احتمال اینکه سرمایهگذاری آنها همراه با سوددهی باشد، بیشتر خواهد بود.

او مثالهای متعددی را برای اثبات این موضوع ذکر میکند که یکی از آنها سهام شرکت لویتز است. در سال ۱۹۷۰ شرکت لویتز به یکی از پیشگامان بازار تبدیل شد. مدتی بعد شرکت ویکس نیز همان محصول شرکت لویتز را کپی کرد و وارد تجارت لوازم خانه شد. بسیاری از افراد بهجای خرید سهام شرکت لویتز، سهام شرکت ویکس را خریداری کردند زیرا از قیمت کمتری برخوردار بود. ولی درنهایت قیمت سهام ویکس افزایشی نیافت و در ادامه نیز با مشکلات مالی همراه شد. این در حالی بود که سهام شرکت لویتز ۹۰۰ درصد افزایش یافت. این تنها یکی از نمونههای شرکت پیشرو و پسرو بود که برای شما در این مطلب بیان شد. در نتیجه از این قاعده پیروی کنید: از سرمایهگذاری در شرکتهای پیرو بپرهیزید و به دنبال سهام شرکتهای پیشرو و برتر باشید.

I : Institutional sponsorship

نهاد پشتیبان

بزرگترین عامل عرضه و تقاضا در تعیین قیمت سهام یک شرکت سرمایهپذیر،خریداران نهادی آن شرکت هستند. نیازی نیست سهام یک شرکت، تعداد زیادی مالک نهادی داشته باشد؛ ولی لازم است حداقل از چندین حامی نهادی برخوردار باشد. سه تا ده حامی یا صندوق سرمایهگذاری عدد خوبی برای میزان سرمایهگذاران نهادی یک سهم، به نظر میرسد و این رقم برای برخی از سهام بالاتر نیز میرود. اونیل بر پایه تحقیقات و تجربیات خود، به سرمایهگذاران توصیه میکند که بهدنبال سهام شرکتهایی باشند که دستکم ۳ تا ۱۰ نهاد پشتیبان داشته و پیشینه عملکرد آنها بالاتر از میانگین باشد. سرمایهگذار موفق باید بتواند حامیان نهادی بهتر و قویتر و با عملکرد بهتر را شناسایی کرده و سهام آنها را در اولویت بالاتر قرار دهد.

حامی نهادی میتواند صندوق سرمایهگذاری، صندوق پسانداز بازنشستگی شرکتها، شرکتهای بیمه، مشاوران سرمایهگذاری، صندوقهای پوشش خطر، ادارات امانی بانکها، موسسات دولتی، خیریه و آموزشی باشد.

از سویی ممکن است، تعداد زیاد حامیان نهادی یک سهم، برای آن مضر هم باشد. بهعنوان مثال در صورت بروز مشکل و اعلام یک خبر بد در شرکت، حجم فروش بالقوه بسیار زیادی به بازار تحمیل خواهد شد.(شرکت اسنپل در سال ۱۹۹۳) درنتیجه باید سهامی خریداری شود که حداقل از چند حامی نهادی با عملکرد بهتر از عملکرد میانگین بازار برخوردار باشد.

M : Market Direction

جهت بازار

شاید بتوان گفت این بخش، مهمترین بخش روش کانسلیم است. شما ممکن است سهام خود را براساس شش عامل گفته شده بهدرستی انتخاب کرده باشید ولی اگر جهت بازار را بهدرستی تشخیص ندهید، سه سهم از چهار سهم شما افت کرده و شما درمجموع متضرر خواهید شد. درنتیجه شما برای تشکیل سبد دارایی خود، در مجموعه ابزار تحلیلی سبدتان، به روشی ساده و قابل اطمینان برای تشخیص جهت بازار نیاز دارید. تقریباً ۷۵ درصد سهام با کل بازار همجهت هستند. در نتیجه اگر کل بازار رو به نزول باشد، حتی بهترین سهام هم میتواند برای شما ضرر و زیان بههمراه آورد.

اونیل برای مشخص کردن جهت کلی بازار، تفسیر و تحلیل نمودارها و نشانگرهایی را به سرمایهگذاران پیشنهاد میکند و به همین منظور تفسیر نمودار قیمت و حجم روزانه کل بازار را امری حیاتی و مهم میپندارد. زیرا معتقد است خلاف جهت بازار حرکت کردن برای سرمایهگذاران، بسیار پرهزینه خواهد بود و به همین دلیل بسیاری از مردم دچار زیان میشوند. پس با استفاده از ابزارهای موجود باید به دنبال تشخیص صحیح جهت کلی بازار باشید و با بهکارگیری شش اصل گفته شده، سهام پربازده بازار را شکار کرده و از سود آن بهرهمند شوید.