چگونه باید سرمایه خود را مدیریت کنم؟

این رایجترین سوالی است که هر شخص با هر میزان سرمایه از خود میپرسد و شاید سادهترین جواب این باشد: «سرمایهگذاری در بانک و ایجاد سپردهی بانکی»؛ امّا واقعاً بهترین راه مدیریت سرمایه این است؟

اگر فعالان حرفهای اقتصادی را کنار بگذاریم، متاسفانه فرهنگ سرمایهگذاری و مدیریت دارایی در میان عامّهی مردم جایگاه خوبی ندارد و بانکها عمدتاً اولین و آخرین مقصد سرمایهها هستند. امّا در کنار بانکها، بازارهای دیگری وجود دارد که غالباً سودهایی بسیار بیشتر از بانکها نصیب سرمایهگذاران میکند. نام این بازارها را بعضاً از اخبار یا صحبتهای مردم شنیدهایم؛ بازار بورس اوراق بهادار، ارز، طلا، سکه، مسکن و … .

حال در این میان چالشبرانگیزترین مرحله این است که بهترین بازار برای سرمایهگذاری کدام است؟

در این مقاله سعی کردهایم با زبانی ساده و مختصر تصمیمگیری را برای شما عزیزان سادهتر کنیم.

چرا بازار سرمایه؟

سود مهمترین عامل سرمایهگذاری برای ما است؛ این سخن گزافی نیست.

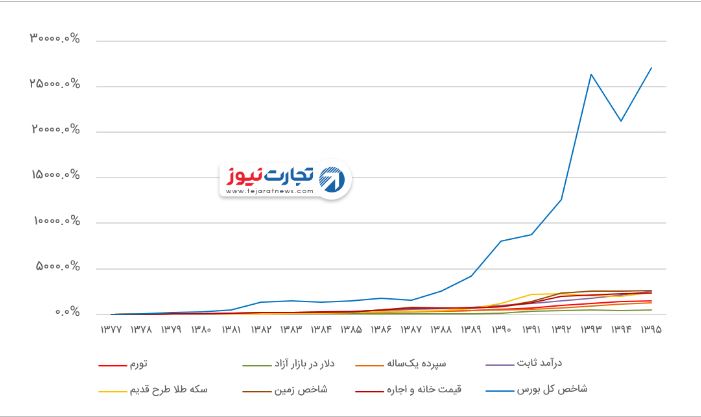

ما به دنبال روشی برای سرمایهگذاری خود هستیم که بیشترین سود را نصیب ما کند. به همین دلیل بدون مقدمه بازدهی بازارهای مختلف را با هم مقایسه میکنیم:

همچنین در گزارشی که «اتاق بازرگانی، صنایع، معادن و کشاورزی تهران» در تیرماه ۹۴ تحت عنوان «بررسی بازار سهام با بازارهای موازی طی دورهی خرداد ۹۲ تا تیر ۹۴» منتشر کرده است، بازدهی بازار بورس ۴۳٫۳ و بازدهی واقعی ۱۰٫۸ اعلام شده است.

شایان ذکر است که منظور از «بازده واقعی» حاصل تفاضل بازده اسمی و نرخ تورم است. در این دوره نرخ تورم ۳۰٫۵ درصد در نظر گرفته شده و همچنین سود بانکی در سالهای ۹۲، ۹۳ و ۹۴ به ترتیب ۱۷، ۲۲و ۲۰ درصد بوده است.

در گزارش دیگری که «اتاق بازرگانی، صنایع، معادن و کشاورزی خراسان رضوی» در ۹۶/۰۷/۰۴ منتشر کرد، بورس با میانگین بازدهی ۱۰٫۷ درصد پر بازدهترین بازار در نیمهی نخست سال ۹۶ بوده است.

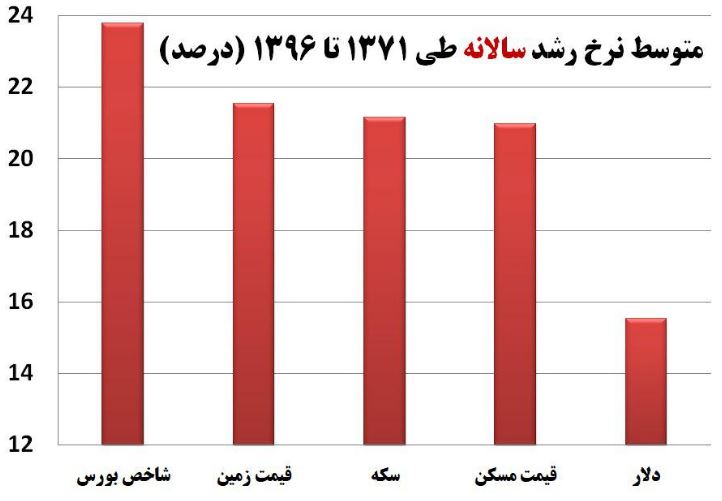

طبق یافتههای جناب آقای دکتر بهروز ملکی (اقتصاددان) که در سایت اقتصاد نیوز منتشر شده، از سال ۱۳۷۱ تا ۱۳۹۶ بازار سرمایه به صورت میانگین بیشترین رشد را در بین بازارهای رقیب داشته است:

با توجه به آمارهای ارائه شده احتمالاً دیگر با چالش انتخاب بین بازارها مواجه نخواهیم بود؛ چرا که پرواضح است بهترین انتخاب برای سرمایهگذاری، بازار بورس اوراق بهادار است.

چگونه در بورس سرمایهگذاری موفقی داشته باشیم؟

ریسک مقولهای است که همیشه در کنار سود مطرح میشود. هر اندازه که سود برای سرمایهگذار مهم است، ریسک نیز از اهمیت بالایی نزد او برخوردار است. امّا ریسک چیست و آن را چگونه میتوان تعریف کرد؟ به زبانی ساده «ریسک احتمال موفّق نشدن در یک سرمایهگذاری است.» امّا چگونه میتوان این احتمال را به حداقل رساند؟ پاسخ ساده است: با «پیشبینی دقیق»!

و یک پیشبینی دقیق بدون داشتن آگاهی و دانش میسر نخواهد شد. پس برای انجام یک سرمایهگذاری موفق نیاز به دانش و آگاهی کافی است و بازار سرمایه هم از این قاعده مستثنی نیست.

یکی از روشهای سرمایهگذاری در بازار سرمایه، سرمایهگذاری به صورت مستقیم است؛ به این معنا که شخص سرمایهگذار مستقیماً اقدام به خرید و فروش سهام میکند. امّا همانطور که گفته شد این روش برای موفق بودن نیازمند داشتن دانش بورسی کافی و صرف زمان است. احتمالا به این میاندیشید که زمان و دانش کافی ندارید و این مسئله باعث دلسردی شما میشود؛ چرا که ممکن است مشغلهها و اهداف دیگر شما، مانع اقدام برای یادگیری و صرف وقت برای بررسی بازار سرمایه باشد. سازمان بورس اوراق بهادار در این خصوص خدماتی را در قالب سرمایهگذاری غیرمستقیم ارائه میدهد؛ این خدمت موجب می شود تا آن دسته از سرمایهگذارانی که به دنبال سود بیشتر از بازار هستند ولی زمان یا دانش کافی را ندارند، بتوانند سرمایهگذاری موفقی را تجربه کنند.

سرمایهگذاری غیرمستقیم در بورس چیست؟

منظور از سرمایهگذاری غیرمستقیم این است که شخص سرمایهگذار سرمایهی خود را در اختیار یک نهاد حقوقی قانونی قرار میدهد که دارای دانش کافی و تخصص مربوطه است؛ آن نهاد به عنوان یک واسطه برای شخص سرمایهگذار اقدام به انجام معاملات کرده و با کسب سود، حقالزحمهای نیز دریافت میکند. سرمایهگذاری غیرمستقیم در بورس به دو روش امکانپذیر است:

۱- سرمایهگذاری در صندوقهای سرمایهگذاری

۲- سرمایهگذاری در سبدهای اختصاصی

در ادامه به صورت اجمالی درخصوص این دو روش توضیحاتی ارائه میشود:

۱- صندوقهای سرمایهگذاری

این صندوقها در واقع واسطههای مالی هستند که با جمعآوری سرمایهی سرمایهگذاران، اقدام به تشکیل سبد متنوعی از داراییها میکنند. از آنجا که هدف صندوقهای سرمایهگذاری به حداقل رساندن ریسک و حداکثر کردن سود است، لذا در اوراق بهادار متنوعی سرمایهگذاری صورت میگیرد. ارزش داراییهای این صندوقها به قسمتهای مساوی تقسیم شده و هر قسمت یک واحد سرمایهگذاری (Unit) محسوب میشود که سرمایهگذار متناسب با تعداد خرید این واحدها در سودآوری این صندوقها سهیم میشود. حداقل سرمایهی مورد نیاز برای سرمایهگذاری در این صندوقها قیمت روز واحدهای سرمایهگذاری آن صندوق است که تحت عنوان «قیمت صدور» معرفی میشوند. به عنوان مثال در تاریخ ۹۷/۰۷/۲۱ قیمت صدور هر واحد سرمایهگذاری صندوق مشترک ، ۴۶٫۴۸۶٫۷۰۰ ریال است.

۲- سبدگردانی اختصاصی

این روش نیز مانند روش قبل جزو سرمایهگذاریهای غیرمستقیم محسوب میشود؛ ولی با روش قبل تفاوتهایی دارد که به مهمترین آنها اشاره میکنیم:

- اوّل از همه حداقل سرمایهی موردنیاز برای سرمایهگذاری در این روش ۵۰۰ میلیون تومان است.

- این روش کاملاً به طور اختصاصی برای هر سرمایهگذار و متناسب با شخصیت و درجهی ریسکپذیری او انجام میشود.

- همچنین انعطافپذیری سبدها نسبت به صندوقها بیشتر است. در این روش نسبت به سرمایهگذاری در صندوق، سرمایهگذار نظارت بیشتری بر روی سبد خود دارد و میتواند در طول دوره استراتژی خود را تغییر داده و سبدگردان موظف به اجرای استراتژی اوست.

نتیجهگیری

با مباحثی که مطرح شد میتوانیم چنین نتیجهگیری کنیم که بازار سرمایه پربازدهترین بازار برای کسب سود در بلندمدت است؛ ولی برای کاهش ریسک، نیازمند دانش و آگاهی بوده که تمام افراد واجد چنین شرایطی نیستند. به همین دلیل سرمایهگذاران برای کسب سود میتوانند روش غیرمستقیم سرمایهگذاری را انتخاب کرده و از سود آن منتفع شوند.