فروش تعهدی چیست؟ به همراه مثال کاربردی (قسمت اول)

شاید بارها برای شما اتفاق افتاده باشد که در بازار سهام، در خصوص سهم خاصی پیشبینی افت قیمت داشتهاید؛ در این شرایط شما قطعاً اقدام به خرید سهم موردنظر نکرده و حتی در صورت داشتن این سهم، اقدام به فروش آن نمودهاید. در این مطلب قصد داریم تا ابزار مالی جدیدی را به شما معرفی کنیم تا در شرایطی که انتظار افت قیمت سهمی را دارید، با استفاده از آن ابزار بتوانید در بازار نزولی نیز سود کسب نمایید.

فروش استقراضی (short selling)

فروش استقراضی یکی از ابزارهای مالی در بورسهای جهانی است که با استفاده از آن، میتوان در شرایطی که انتظار افت قیمت سهم وجود دارد سود کسب نمود. سازوکار معاملات فروش استقراضی به شرح زیر است:

در فروش استقراضی ما سهمی را قرض کرده و به قیمت بالا میفروشیم و سپس در قیمت پایین میخریم و به قرض دهنده پس میدهیم.

درواقع فروش استقراضی در ۵ گام خلاصه میشود:

گام اول: قرض کردن سهم

گام دوم: فروش سهم در قیمت جاری بازار

گام سوم: منتظر ماندن برای کاهش قیمت سهم

گام چهارم: خرید آن سهم از بازار

گام پنجم: بازگرداندن سهم به صاحب آن و شناسایی سود

برای درک بهتر موضوع به مثال زیر توجه نمایید:

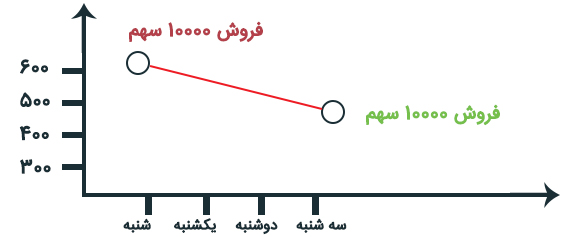

فرض کنید قیمت سهم فولاد برابر با ۶۰۰ تومان است. طبق تحلیل، میدانیم که قیمت سهم فولاد کاهش خواهد یافت. ما میتوانیم با استفاده از معاملات فروش استقراضی، سود کسب نماییم.

گام اول: ما ۱۰۰۰۰ سهم فولاد را از یکی از سهامداران، قرض میکنیم.

گام دوم: ۱۰۰۰۰ سهم فولاد را باقیمت فعلی (۶۰۰ تومان) در بازار به فروش میرسانیم.

گام سوم: منتظر میمانیم تا قیمتها (بهطور مثال) بعد از ۴ روز ۱۰۰ تومان کاهش یابد.

گام چهارم: ما ۱۰۰۰۰ سهم فولاد را باقیمت ۵۰۰ تومان از بازار خریداری میکنیم.

گام پنجم: ۱۰۰۰۰ سهم فولاد را به قرض دهنده برمیگردانیم و مبلغ باقیمانده حاصل از این خرید و فروش بهعنوان سود این معامله شناسایی میشود.

در مثال فوق، سود فروشنده استقراضی به شرح زیر است:

(قیمت خرید – قیمت فروش) * تعداد سهم= (۶۰۰-۵۰۰)*۱۰،۰۰۰= ۱،۰۰۰،۰۰۰

نکته: در مثال فوق هزینه کارمزد معاملات و هزینه خواب سرمایه لحاظ نشده است.

فروش تعهدی از نظر فقهی

با توجه به اینکه در فروش استقراضی، قرض گیرنده میبایست نرخ بهره مشخصی را به قرض دهنده بپردازد، فروش استقراضی بهمنزله عقد ربوی است. به همین سبب در ایران برای پیادهسازی فروش استقراضی در بازار سهام، تغییراتی در الگوی اصلی ایجاد شده است تا به لحاظ فقهی مشکلی نداشته باشد. درنتیجه فروش تعهدی در ایران با ماهیت عقد وکالتی، جایگزین معاملات فروش استقراضی شده است.

در معاملات فروش تعهدی، ما میتوانیم سهم را به وکالت از مالک سهم، در قیمت بالا در بازار به فروش برسانیم و پس از کاهش قیمت سهم، ما سهم را باقیمت پایین (به وکالت از مالک) از بازار خریداری نموده و به مالک بازگردانیم. ما از اختلاف قیمت بین این فروش و خرید، سود کسب مینماییم. درواقع، معاملات فروش تعهدی بین مالک سهم و متقاضی (که انتظار کاهش سهم را دارد) صورت میگیرد.

مالک: مالک سهم که به متقاضی وکالت میدهد تا سهمش را در بازار به فروش برساند.

متقاضی: کسی که سهم را به وکالت از مالک، به فروش میرساند و سپس سهم را به وکالت از مالک، از بازار خریده و به مالک بازمیگرداند.

بهطور ساده، فرآیند انجام معاملات فروش تعهدی به شرح زیر است:

گام اول: متقاضی به وکالت از مالک (و به نام مالک) سهم را در بازار به فروش میرساند.

گام دوم: متقاضی منتظر میماند تا سهم کاهش یابد.

گام سوم: متقاضی سهم را به وکالت از مالک (و به نام مالک) از بازار خریداری میکند.

گام چهارم: پس از بازگرداندن سهم به مالک، مابهالتفاوت بین قیمت خرید و فروش بهعنوان سود متقاضی به متقاضی داده میشود.

نکته: چنانچه پیشبینی متقاضی، برای کاهش قیمت سهم صحیح نباشد و قیمت سهم در بازار افزایش یابد. آنگاه متقاضی میبایست سهم را باقیمت بالاتر ازآنچه فروخته است، از بازار خریداری نماید و به صاحب آن بازگرداند. در این شرایط متقاضی متحمل زیان میشود.

نکته: چنانچه پیشبینی متقاضی، برای کاهش قیمت سهم صحیح نباشد و قیمت سهم در بازار افزایش یابد. آنگاه متقاضی میبایست سهم را باقیمت بالاتر ازآنچه فروخته است، از بازار خریداری نماید و به صاحب آن بازگرداند. در این شرایط متقاضی متحمل زیان میشود.

از چه طریق میتوان معاملات فروش تعهدی انجام داد؟

معاملات فروش تعهدی، از طریق سامانه آنلاین سهام قابل انجام است. درواقع کسانی که کد بورسی (سهام) از کارگزاری مجاز دارند، میتوانند اقدام به فروش تعهدی نمایند. برای فعال شدن دسترسی افراد جهت فروش تعهدی، متقاضیان و مالکان میبایست قرارداد مربوط به فروش تعهدی را در کارگزاری امضا کنند. پس از امضای قرارداد، دسترسی فروش تعهدی برای متقاضیان از طریق سامانه آنلاین سهام فعال خواهد شد. درنتیجه برای انجام معاملات فروش تعهدی نیاز به کد بورسی جدید نیست.