برات یا حواله چیست؟

فعالیتهای تجاری در طول تاریخ در جهت بهبود هرچه بیشتر، با تغییرات پیدرپی همراه بوده است. بهاینترتیب که از مبادله کالا به کالا و مشکلاتش به ضرب سکه و چاپ اسکناس رسیدهایم. سپس به دلیل مشکلات حمل و نقل، گردش پول و برای سهولت معاملات، اسناد تجاری به وجود آمدند. همچنین همواره برای بهتر عمل کردن آنها، راهکارها و قوانین جدیدی به ثبت رسیده است.

امروزه اسناد متنوع تجاری اعم از سفته، چک، برات، بارنامه، اوراق سهام، اوراق بهادار و… روش و قالب مناسب و مطمئنی برای انجام فعالیتهای تجاری هستند. در این مقاله سعی بر آن است به معرفی « برات یا حواله»، بهعنوان یکی از اسناد تجاری پرکاربرد، بپردازیم.

برات یا حواله چیست؟

برات (draft) یک سند تجاری است که بر اساس آن فردی از فرد دیگر میخواهد که مبلغی را در وجه یا حوالهکرد یک فرد معین یا شخص ثالث در زمان مشخص (آینده) بپردازد. بهعبارتدیگر نوشتهای است که از طرف طلبکار برای شخص بدهکار صادر میگردد و شخص بدهکار در صورت تأیید آن متعهد میشود که وجه برات را در سررسید معین به طلبکار یا شخص معین پرداخت نماید. در برات معمولاً سه نفر حضور دارند.

• کسی که برات را صادر میکند؛ برات نویس، براتکش، مُحیل، صادرکننده

• کسی که ملزم به پرداخت برات است؛ براتگیر، محالعلیه

• کسی که مبلغ برات در وجه او پرداخت میشود؛ دارنده برات، محتال یا محال له

ماده ۲۳ الی ۳۰۴ قانون تجارت مربوط به برات یا حواله است که از مهمترین اسناد تجاری و از وسایل مهم پرداخت و کسب اعتبار در معاملات بینالمللی و داخلی به شمار میرود.

تاریخچه برات

ازآنجاییکه سیستم بانک و بانکداری در ایران باستان پیشینهای طولانی دارد، انواع سندهای تجاری ازجمله برات نیز از چنان پیشینهای برخوردار است. به نظر عدهای واژه برات ریشه در فارسی بسیار کهن دارد و همانطور که از نام آن پیداست یعنی «برای تو» و همان حواله است. واژه برات را برگرفته از واژه عربی «براءه» به معنی بری الذمه شدن از دِین که در منابع عربی کاربرد دارد نیز میدانند.

منشأ پیدایش حواله برای انتقال طلب بوده است. بهاینترتیب که وقتی شخصی طلبی از دیگری داشته که هنوز موعد پرداخت آن نرسیده بود، با انتقال طلب خود به شخصی دیگر امکان یک معامله نسیه را برای خود فراهم میکرده و بدین ترتیب باعث صرفهجویی در یک نوبت جابجایی پول میشده است، یا شخص برای جلوگیری از خطرات حملونقل پول در سفرهای طولانی پول خود را به شخص دیگری پرداخته و همان مبلغ را از همکار یا دوست آن شخص در شهر مقصد دریافت میکرده است؛ اما امروزه با تحول در روشهای جابجایی پول، اهداف صدور برات نیز تغییر کرده و صدور برات لزوماً به معنای انتقال طلب نیست.

شرایط شکلی برات در قانون تجارت

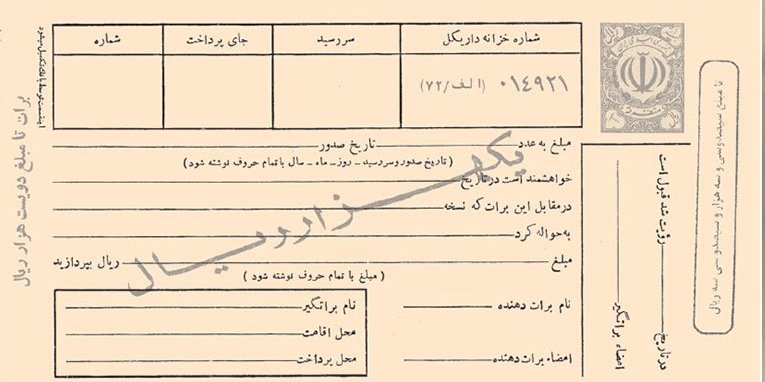

بر اساس ماده ۲۳۳ قانون تجارت، شرایطی که باید در شکل ظاهری حواله در هنگام صدور آن رعایت شود بهصورت زیر است:

۱. قید کلمه « برات» بر روی سند؛ جهت تفکیک و تشخیص آن از انواع اسناد مشابه مثل چک و سفته.

۲. تاریخ تحریر روز ماه سال؛ تاریخ باید با تمام حروف نوشته شود؛ زیرا قابلیت تغییر دارد.

۳. نام براتگیر؛ یعنی نام شخص حقیقی یا حقوقی که وجه برات را باید پرداخت کند، ثبت گردد.

۴. مبلغ برات؛ طبق عرف، ثبت مبلغ به عدد و حروف الزامی است و درصورتیکه دو مبلغ وجود داشته باشد، مبلغ کمتر لحاظ میگردد.

۵. تاریخ پرداخت (سررسید برات)؛ برای برات ۴ گونه تاریخ پرداخت ذکر شده است:

• به رؤیت یا به دیدار؛ پرداخت برات توسط براتگیر بهمحض رؤیت آن ظرف ۲۴ ساعت.

• به وعده از تاریخ صدور برات؛ نشاندهنده اهمیت تاریخ صدور برات است.

• به وعده از تاریخ رؤیت؛ مثلاً ظرف دو ماه از تاریخ رؤیت برات.

• موکول به تاریخی معین؛ برات دارای تاریخ پرداخت باشد.

۶. محل پرداخت وجه برات؛ اعم از اینکه محل اقامت محالعلیه باشد یا محل دیگر.

۷. نام دارنده برات؛ یعنی شخصی که برات در وجه او باید پرداخت شود.

• شخص معین؛ ذکر نام و نام خانوادگی دارنده برات الزامی است.

• حوالهکرد؛ شخص معین بهعنوان دارنده برات میتواند وجه آن را با ظهر نویسی به دیگری منتقل کند.

۸. شماره نسخه؛ درصورتیکه برات در نسخ متعدد صادر شود.

برات دارای سه تاریخ است. تاریخ صدور برات، تاریخ قبول توسط براتگیر و تاریخ سررسید پرداخت وجه برات.

لازم به ذکر است که اگر این شرایط رعایت نگردد، سند برات یا حواله نوعی سند غیرتجاری محسوب میشود؛ یعنی وصف و کارکرد تجاری بودن خود را ازدستداده و شکل صوری به خود میگیرد.

ظهرنویسی یا پشت نویسی چیست؟

ممکن است شخص ثالث بهعنوان دارنده این سند و طلبکار وجه، سند را به دیگری واگذار کند و آن دیگری به شخص دیگر و به همین ترتیب سند چند دست منتقل شود که در این حالت آن فردی که سند در نهایت در دست او قرار دارد دارنده نهایی محسوب میشود و کلیه اشخاص قبل از وی بهجز شخص صادرکننده و شخص براتگیر، ظهر نویس هستند (اشخاصی که پشت سند را امضا کردهاند تا دستبهدست منتقل شود).

قبول برات یا عدم قبول (نکول)

وقتی چنین سندی در زمینههای تجاری به کار میرود، ابتدا باید توسط شخصی صادر شود. این شخص همان براتدهنده است. صدور برات توسط این شخص هم میتواند با امضا و هم میتواند با مهر روی خود برگهی سند برات باشد. مرحلهی بعدی مرحلهی قبول برات است که توسط شخص براتگیر قبول میشود. قبول برات نیز همانند صدور آن میتواند هم با مهر و هم با امضا روی خود برگهی برات باشد. قبول برات توسط این شخص اجباری نیست، حتی اگر به شخص صادرکننده برات بدهکار باشد؛ اما اگر قبول کرد موظف به پرداخت است و نمیتواند از تعهد خود امتناع کند. حتی اگر به شخص صادرکننده بدهکار نباشد. ممکن است در خصوص سند برات با اصطلاحی تحت عنوان «نُکول» مواجه شویم. نکول عبارت است از اینکه شخص براتگیر، برات و تأدیهی وجه آن را قبول نکند و بگوید من چنین براتی را قبول نمیکنم.

در راستای چنین اثری اعتراضنامهی نکولی صادر میشود و قبولی شخص دیگری بهعنوان شخص ثالث روی این اعتراضنامه امضا میگردد. شخص ثالث نیز تنها پرداخت سند را به نام صادرکننده بر عهده میگیرد و پس از پرداخت وجه سند، حق رجوع به صادرکننده را دارد.

برای صدور اسناد تجاری، مبلغی تحت عنوان مالیات اخذ میشود که در خصوص برات نیز چنین است. به نسبت مبلغ وجه مقرر در برات، مالیات و حق تمبر اخذ میشود. چاپ و در دسترس عموم قرار گرفتن سند تجاری برات وظیفهی وزارت اقتصاد و دارایی است و شرایط ابطال و اخذ تمبر را مشخص میکند.

مزایا و معایب برات یا حواله

عدم نیاز به جابهجایی مستقیم پول، افزایش امنیت در معاملهها، راحتی در مبادله و انبارش راحت، از مزایای برات محسوب میشود؛ اما شفاف نبودن سیستم حوالهها به دلیل ثبت غیرقانونی آن در برخی موارد و به وجود آمدن حوالههای تقلبی و انتشار حواله بدون پشتوانه از معایب آن بشمار میرود.

سیستم حوالهها به علت مزیتهایی که داشتند در طول تاریخ به قدرت خود باقی ماندند و در این میان دستخوش تغییرهای جالبی شدند. هرکدام از ما بسیار بیشتر از آنچه فکرش را میکنیم با حوالهها در ارتباط هستیم. شاید در نگاه اول اینطور به نظر نرسد؛ اما در معاملات بورس نیز کار با حواله ها به شمار میرود. اگر نگاهی به روند کار در بورس بیندازیم درک آن راحتتر میشود. به هنگام عرضه اولیه، اشخاص حقیقی و حقوقی مبلغ مشخصی را پرداخت کرده و در مقابل آن سندی دریافت میکنند. این سند که نشاندهنده مالکیت آنها بر تعداد مشخصی از سهام یک شرکت است، در بازار ثانویه بهعنوان یک حواله بدهی، قابل معامله خواهد بود. البته در این حوالهها ارزش سند شناور است؛ یعنی سهامی که مثلاً امروز ۱۰ هزار تومان ارزش دارد، ممکن است فردا ۲۰ هزار یا ۵ هزار تومان ارزش داشته باشد؛ اما بازهم در شمار حواله ها قرار میگیرد.

سخن آخر

در نهایت میتوان گفت افراد میتوانند با استفاده از اسناد تجاری چک، سفته و برات به تجارت بپردازند. سند تجاری چک در ابتدا برای پرداخت در زمان حال مورداستفاده قرار میگرفت و برای پرداخت آینده از برات استفاده میکردند. بهمرورزمان در کاربرد چک تغییراتی به وجود آمد و استفاده از آن در زمان آینده نیز مرسوم شد. بهاینترتیب میزان استفاده از برات کاهش پیدا کرده و امروزه افراد ترجیح میدهند در فعالیتهای تجاری خود بهجای برات از چک استفاده نمایند.