تابلوخوانی و بازارخوانی در بورس چیست؟

برای ورود و موفقیت در هر حرفه و شغلی، آموزش و کسب مهارت درزمینهٔ موردنظر، گام اول است. ورود به بازار سرمایه و تبدیل به یک معامله گر حرفهای شدن، آرزویی آرمانی است که هر سرمایه گذار در سر میپروراند؛ اما این مهم بهراحتی قابل دستیابی نبوده و مستلزم یادگیری پیدرپی است. در کنار مفاهیمی چون تحلیل تکنیکال و تحلیل بنیادی، یکی از مباحث بسیار مهم که هر سرمایهگذار نیازمند آن است، بازارخوانی و تابلوخوانی در بورس است که بهنوعی کار روانشناسی بازار بورس را انجام میدهد. یک سرمایه گذار میبایست بر تابلو بورس و بازارخوانی تسلط کافی داشته باشد تا بتواند به بررسی و تجزیه و تحلیل اتفاقات روی تابلو پرداخته و به دنبال آن به خرید و فروش سهام بپردازد.

تابلو خوانی و بازار خوانی در بورس چیست؟

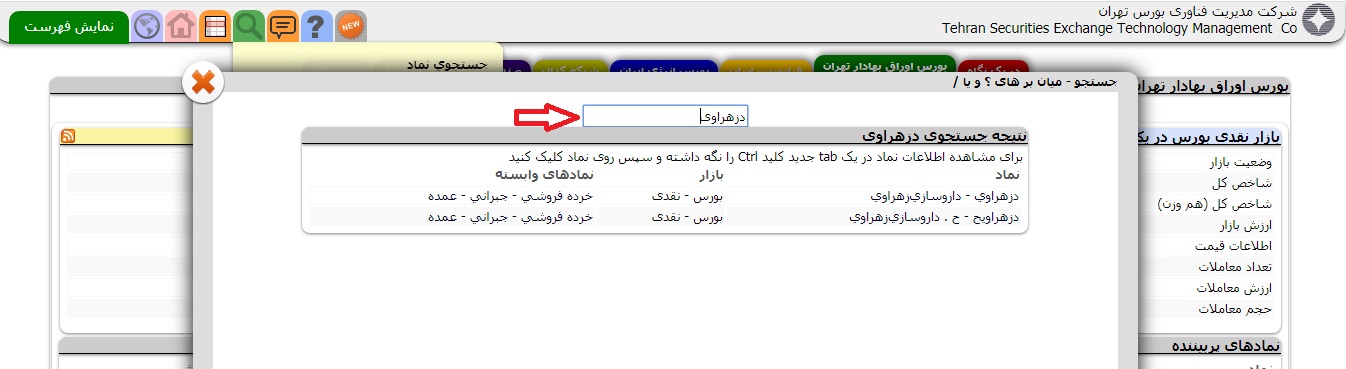

یکی از سایت های پرکاربرد جهت بررسی و خرید و فروش سهام، سایت مدیریت فناوری بورس تهران به آدرس WWW.TSETMC.COM است که اطلاعات جامعی از معاملات روزانه سهام در اختیار سرمایه گذار قرار میدهد. هر سهم در این سایت با نماد مخصوص به خود نمایش داده میشود. تابلو خوانی یعنی بررسی هر نماد، میزان خرید و فروش، نوسانهای قیمت، میزان عرضه و تقاضای سهامداران حقیقی و حقوقی و…که باعث شناخت وضعیت کوتاهمدت و میانمدت سهم میگردد. اگر به دنبال سهم خاصی باشیم، با جستجو در سایت (Tsetmc) مانند تصویر زیر میتوان سابقه معاملات آن سهم را مشاهده و بررسی نمود. در ادامه به بررسی سهم دزهراوی میپردازیم.

با کلیک بر روی « دزهراوی» میتوان اطلاعات مربوط به معاملات این سهم را مشاهده نمود.

با کلیک بر روی « دزهراوی» میتوان اطلاعات مربوط به معاملات این سهم را مشاهده نمود.

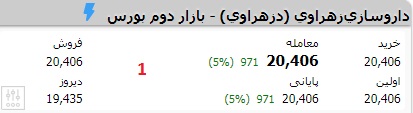

همانطور که در تصویر بالا ملاحظه میگردد، بخشهای مختلف اطلاعات مربوط به هر سهم با اعداد ۱ تا ۸ شمارهگذاری شده که در ادامه به توضیح هریک میپردازیم.

۱. قیمت

بخش اول وضعیت قیمت حال حاضر سهام را نشان میدهد. قیمت خرید بهترین سفارشی که در سطر اول سفارشات وجود دارد است. قیمت معامله بیانگر آخرین قیمت معاملهشده سهام است. قیمت اولین، اولین معاملهای که در نماد انجام شده است را نشان داده و قیمت پایانی، میانگین موزون قیمت های معاملهشده همان روز با توجه به حجم معاملات است. قیمت فروش نیز مانند قیمت خرید بوده و قیمت دیروز، قیمت پایانی روز گذشته را نشان میدهد.

چنانچه آخرین قیمت معامله نسبت به قیمت پایانی بیشتر باشد، نشاندهنده اقبال بازار به سهام است و روند مثبت احتمالی در روز بعد را نشان میدهد و برعکس. در محاسبه قیمت پایانی سهام، میزان حجم مبنای سهم نیز بررسی میشود و درصورتیکه تعداد سهام معاملهشده در یک روز بسیار کمتر از حجم مبنا باشد، قیمت پایانی نزدیک صفر است. در کل از قیمت پایانی برای محاسبه قیمت مجاز روز آینده استفاده میشود.

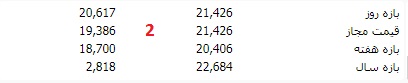

۲. بازه قیمتی

این بخش تغییرات سهم را بهصورت روزانه، هفتگی و سالیانه نشان میدهد. بازه روز حداقل و حداکثر قیمتی است که سهام شرکت در آن روز معامله شده است. قیمت مجاز قیمتی است که سهم میتواند روزانه در آن بازه نوسان داشته باشد. بازه هفته درواقع قیمت سهام شرکت در طی یک هفته را نشان میدهد و بازه سال قیمت سهام را در طی یک سال گذشته نشان میدهد؛ یعنی اگر امروز ۲۰ فروردین باشد قیمت سال نشاندهنده قیمت سهام شرکت از ۲۰ فروردین سال گذشته تا ۲۰ فروردین امسال است.

بهعنوانمثال بازه روز سهام دزهراوی در ساعت ۰۹:۰۰ اولین معامله سهم در قیمت ۲۰۶۱۷ ریال انجام شده و بعد از آن با افزایش تقاضا همراه و قیمت تا محدوده ۲۱۴۲۶ ریال رشد میکند و تا پایان معاملات نیز در همین محدوده معامله میشود. پس بازه روز سهم (۲۰۶۱۷ – ۲۱۴۲۶) ریال است.

۳. خرید و فروش حقیقی و حقوقی

در بازار سرمایه دو دسته سرمایهگذار داریم که شامل سرمایه گذاران حقیقی و سرمایه گذاران حقوقی است. سرمایه گذاران حقوقی، شرکتهای ثبتشدهای هستند که از طریق شرکت اقدام به دریافت کد بورسی نمودهاند (شرکت های سرمایه گذاری، سبدگردانی، صندوق های سرمایه گذاری و…). سرمایه گذاران حقیقی افرادی، هستند که اقدام به دریافت کد معاملاتی کرده و سپس به خرید و فروش سهام میپردازند.

یکی از بخشهای مهم سایت TSE این بخش است که در آن تعداد خریداران و فروشندگان، میزان خرید و فروش حقیقی ها و حقوقی ها و حجم معاملات آنها را نشان میدهد. با بررسی تعداد سرمایه گذاران حقیقی و حقوقی و حجم معاملات انجامشده، میتوان به تجزیه و تحلیل سهم موردنظر پرداخت. همانطور که در تصویر نماد دزهراوی مشاهده میشود سمت چپ مربوط به فروشندهها و سمت راست مربوط به خریداران است.

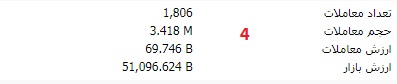

۴. معاملات

تعداد معاملات، تعداد معامله هایی که در یک سهم انجام شده است را نشان میدهد. بهعنوانمثال در نماد دزهراوی ۹۱۲۱ بار معامله بین خریدار و فروشنده انجام شده است و این عدد ربطی به حجم معاملات ندارد. حجم معاملات شامل تعداد سهام شرکت که در طی روز بین خریدار و فروشنده معامله میشود است. بهعنوانمثال حجم معاملات نماد دزهراوی ۱۶.۲۱۸ M (میلیون) سهم است.

ارزش معامله: سهام یک شرکت در طول روز و در ساعات معاملات تعیین شده با قیمتها و حجمهای گوناگون مورد معامله قرار میگیرد. بهعنوانمثال اگر شما ۵۰۰ سهم ۱۰۰۰ تومانی ارزش معامله شما ۵۰۰۰۰۰ تومان میشود. شخص دیگری ۶۰۰۰ سهم به قیمت ۱۰۵۰ تومان خریده باشد ارزش معامله آن ۶۳۰۰۰۰۰ تومان میشود. اگر به همین ترتیب ارزش کلیه معاملاتی که در طول روز در یک سهم انجام میشود را جمع کنیم، ارزش معامله آن سهم به دست میآید. ارزش بازار نیز از حاصلضرب تعداد سهام کل شرکت در قیمت پایانی سهم به دست میآید. مقایسه میزان حجم معاملات با میانگین حجم ماه، یکی از سیگنالهایی است که تابلوی معاملات بازار به ما میدهد که در کنار مباحث تکنیکالی میتوان از آن بهره برد.

۵. حجم مبنا

تعداد سهام همانطور که از نام آن پیداست به تعداد سهامی که مورد معامله قرار گرفته است گفته میشود. حجم مبنا به حداقل تعداد سهامی گفته میشود که باید در طول یک روز معامله شود تا قیمت پایانی آن سهم بتواند نوسان مثبت یا منفی داشته باشد. فلسفه حجم مبنا برای کنترل رشد بیرویه قیمت سهام در سال ۱۳۸۲ با ۱۵ درصد از کل سهام یک شرکت طی یک سال تصویب گردید. بدین ترتیب حجم مبنای روزانه ۰۰۰۶/۰ (شش ده هزارم) کل سهام شرکت شد. در سال ۱۳۸۳ تغییر کرده و به ۲۰ درصد افزایش و حجم مبنا نیز ۰۰۰۸/۰ (هشت ده هزارم) افزایش یافت؛ اما از سال ۱۳۹۳ به ۱۰ درصد کاهش یافت. در اواخر سال ۱۳۹۸ این قانون مجدداً تغییر کرد و اکنون بر اساس میزان معاملات سهم و قیمت پایانی آن و بهصورت شناور محاسبه میشود.

سهام شناور درصدی از سهام شرکت است که در اختیار عموم قرار دارد. در سهام دزهراوی ۱۹ درصد سهام در اختیار مردم است و درواقع هرچقدر میزان درصد سهام شناور یک شرکت بیشتر باشد میتوان گفت سهام آن شرکت بر اساس عرضه و تقاضای واقعیتر قیمتگذاری شده است و کنترل قیمت سهام و فعالیتهای سفته بازی در چنین شرکتهایی کمتر اتفاق میافتد. میانگین حجم ماه هم میانگین تعداد سهامی است که در یک ماه اخیر معامله شده است.

۶. EPS و P/E

یکی از اطلاعات مهم در تابلو بورس، سود هر سهم شرکت (EPS) و نسبت قیمت به درآمد (P/E) برای هر سهم است. درواقع یکی از انواع صورت های مالی شرکتها، صورت سود و زیان است که نشاندهنده عملکرد یک شرکت در طی یک دوره زمانی است که محصول نهایی آن سود یا زیان است. هرگاه کل سود پس از کسر مالیات را به تعداد سهام تقسیم نماییم؛ سود هر سهم به دست خواهد آمد. چنانچه EPS در تابلوی معاملات سهام، منفی باشد نشاندهنده زیان ده بودن شرکت است.

P/E از تقسیم قیمت جاری سهم بر سود هر سهم به دست میآید. این نسبت بهعنوان ابزار دست تحلیل گران بوده که تلاش میکنند با تخمین دقیق آن بتوانند ارزش ذاتی یک شرکت را به دست آورند.

۷. خرید و فروش

این بخش روند کنونی معاملات سهم را نشان میدهد. بهطورکلی سه حالت در معاملات یک سهم میتواند رخ دهد. اول اینکه صف خرید باشد، دوم اینکه صف فروش باشد و سوم خرید و فروش بهصورت متعادل انجام شود. خرید و فروش اوراق بهادار در بورس بر اساس سازوکار حراج انجام میگردد. در این حراج اولویت اول قیمت مناسب و اولویت دوم زمان است.

بهعنوانمثال همانطور که در تصویر مشاهده میشود در سطر اول و قسمت تقاضا، ۱۱۲۰ درخواست خرید با حجم ۲.۴۲۱.۲۳۲ سهم را در ۲۰۴۰۶ ریال وجود دارد و در سطر دوم نیز ۷ سفارش درخواست خرید ۵۹۱۵ سهم در قیمت ۲۰۴۰۵ ریال و در سطر سوم ۴ سفارش درخواست خرید با حجم ۶۴۵۰ سهم در قیمت ۲۰۴۰۴ ریال را ثبت شده است. اگر به قیمت های خرید توجه کنید میبینید که در هر مرحله قیمت کاهش پیدا کرده است. پس در قسمت تقاضا کسی که بالاترین قیمت را پیشنهاد بدهد، سفارشش در ردیف اول قرار میگیرد. بهاینترتیب درخواستهای خرید از بالاترین قیمت به پایینترین قیمت اولویتبندی میشود. حال اگر شخصی درخواست خرید در قیمت ۲۰۴۰۶ ریال را داشته باشد و همزمان هم شخص دیگری همین قیمت را پیشنهاد بدهد، سامانه معاملات بهصورت خودکار اولویت خرید را به شخصی میدهد که زودتر سفارشش را ثبت کرده باشد. در قسمت عرضه موضوع برعکس بوده و قیمت از پایینترین به بالاترین قرار میگیرد.

درنهایت زمانی که قیمت پیشنهادی برای خرید سهم با قیمت پیشنهادی برای فروش سهم برابر باشد، معامله انجام میشود. در این حالت سامانه معاملاتی بهصورت خودکار خرید و فروش را در کسری از ثانیه انجام میدهد و بلافاصله سفارشهای انجامشده از سامانه معاملاتی حذف میشوند.

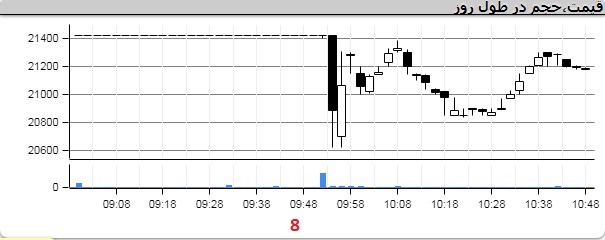

۸. نمودار قیمت و حجم

این نمودار بیانگر این است که در دامنه نوسان روز جاری چه حجمی و در چه قیمتی معامله شده است.

سخن آخر

در این مقاله سعی کردیم به موضوع تابلو خوانی و بازار خوانی در بورس پرداخته و به دنبال آن به بررسی بخشهای مختلف سایت مدیریت فناوری بورس تهران بپردازیم. بهطورکلی برای انجام یک معامله و یا خرید و شناسایی سهام مناسب میبایست در کنار استفاده از تحلیل تکنیکال و تحلیل بنیادی، به رفتارشناسی سرمایه گذاران در خریدوفروش سهام، وضعیت کلی سهم و… با توجه به تابلوی بورس بپردازیم تا بتوانیم بهترین معامله را به انجام برسانیم. گاهی بر اساس تابلوی بورس است که شاهد اتفاقاتی مانند کد به کد کردن، معاملات بلوکی، اردر سفارش ترس و موارد متعدد دیگر خواهیم بود که همه اینها صرفاً با استفاده از مفهومی با نام تابلوخوانی و رفتارشناسی سرمایهگذاران میسر خواهد بود. علاوه بر آن سایت مدیریت فناوری این امکان را در اختیار سرمایه گذاران قرار داده است تا قادر به رصد معاملات روزانه بعد از پایان معاملات باشند. لذا تسلط بر تابلو خوانی و بازار خوانی برای هر سرمایه گذاری الزامی است.