باندهای بولینگر (Bollinger bands)، که توسط جان بولینگر (John Bollinger) ایجاد شده یک اندیکاتور در تحلیل تکینکال است.

این اندیکاتور کانالی را اطراف حرکات قیمت یک دارایی شکل میدهد. این کانالها بر اساس انحراف معیار (Standard deviation) و میانگین متحرک (Moving average) بنا شدهاند.

باندهای بولینگر میتوانند به شما برای زیر نظر گرفتن جهت روند، نقاطی که پتانسیل بازگشت دارند و همچنین نظارت بر نوسانات کمک کنند.

در صورتیکه چند دستورالعمل ساده را دنبال کنید، همه این موارد به شما برای تصمیمگیری بهتر در معامله کمک میکنند.

مبانی باندهای بولینگر

باندهای بولینگر سه خط دارند، بالا، وسط، و پایین.

خط وسط، میانگین متحرک قیمت را نشان میدهد، پارامترهای میانگین قیمت میتواند توسط معاملهگر تنظیم شود.

هیچ عددی جادویی برای تنظیم میانگین متحرک وجود ندارد، پس معاملهگر میتواند میانگین متحرک را به شکلی که همراستا با تکنیکهای بحث شده زیر باشد تنظیم کند.

باندهای بالایی و پایینی در دو طرف میانگین متحرک کشیده میشوند.

فاصله بین باند بالا و پایین توسط انحراف معیار اندازه گرفته میشود. معاملهگر میتواند تعیین کند که انحراف معیار روی چه رقمی باشد. البته بسیاری از افراد، از انحراف معیار 2 استفاده میکنند.

اینجا نیز هیچ تنظیم جادویی وجود ندارد که بتوانیم اشاره کنیم.

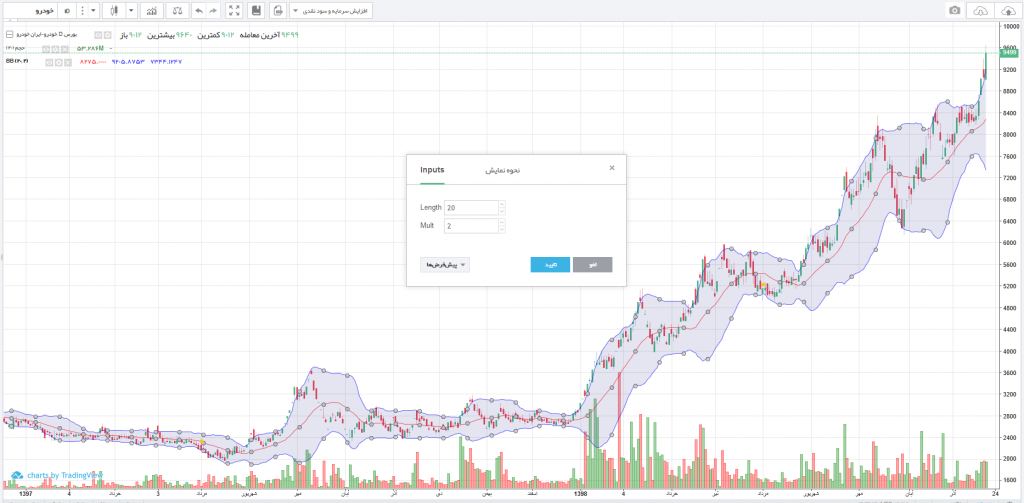

براساس توضیحاتی که در ادامه میدهیم میتوانید تنظیمات خود را برای دارایی مورد معامله انتخاب کنید که با تکنیکهای زیر تنظیم شود. نمودار زیر نمودار سهام ایران خودرو است که اندیکاتور باندهای بولینگر روی آن رسم شده و تنظیمات آنرا نیز مشاهده میکنید:

معامله در روند صعودی با باندهای بولینگر

باندهای بولینگر به ارزیابی میزان قدرت صعود یک دارایی (روند صعودی) و همچنین زمانی که یک دارایی به طور بالقوه در حال کاهش قدرت رشد خود و افت (روند نزولی) است کمک میکند.

از این اطلاعات میتوان برای گرفتن تصمیمات معاملاتی استفاده کرد. این سه دستورالعمل، مشابه دستورالعملهای روند صعودی، میتوانند در یک روند نزولی نیز کارساز باشند:

- هنگامی که قیمت در یک روند صعودی قوی باشد معمولا به باند بالا رسیده و یا با آن همراستا خواهد شد. گاهی نیز موجهای ناگهانی از باند بولینگر به بالاتر نفوذ میکند. اگر قیمت نتواند این کار را انجام دهد، به این معناست که روند صعودی در حال از دست دادن مومنتوم و شتاب خود است.

- حتی در طول روند صعودی، قیمتها ممکن است در دوره زمانی کوتاهی نزول داشته باشند، که پولبک (pullback) نامیده میشود. در طی یک روند صعودی، اگر قیمت به شدت در حال رشد باشد، کف پولبک معمولا نزدیک یا بالای خط میانگین متحرک (خط وسط) اتفاق میافتد. نیازی نیست پولبک به طور کامل نزدیک به خط وسط متوقف شود، اما اگر این اتفاق بیفتد نشاندهنده وجود قدرت در روند است.

- هنگامی که قیمت در یک روند صعودی قوی است، نباید به باند پایین برسد. اگر این اتفاق بیفتد میتواند نشاندهنده علائم ضعف روند صعودی و تغییر غریبالوقوع روند به نزولی باشد.

معامله در روند نزولی با باندهای بولینگر

باندهای بولینگر به ارزیابی قدرت روندهای نزولی کمک میکند. با این اندیکاتور میتوان به ضعف روندهای نزولی و بازگشت قریبالوقوع آنها پی برد.

این اطلاعات میتواند برای گرفتن تصمیمات معاملاتی صحیح مورداستفاده قرار گیرد. در ادامه شرح کاربرد باندهای بولینگر در روند نزولی را میخوانید:

- وقتی قیمت در یک روند نزولی پرقدرت است، معمولا به خط پایینی باند بولینگر رسیده و با آن همراستا میشود و گاهی از آن به پایینتر نیز نفوذ میکند. اگر قیمت نتواند به خط پایینی برسد، به این معناست که روند نزولی در حال از دست دادن مومنتوم و شتاب خود است.

- حتی در طول روند نزولی، قیمتها ممکن است در دوره زمانی کوتاهی صعود داشته باشند، که پولبک (pullback) نامیده میشود. در طی یک روند نزولی، اگر قیمت به شدت در حال نزول باشد، کف پولبک معمولا نزدیک یا پایین خط میانگین متحرک (خط وسط) اتفاق میافتد. نیازی نیست پولبک به طور کامل نزدیک به خط وسط متوقف شود، اما اگر این اتفاق بیفتد نشاندهنده وجود قدرت در روند نزولی است.

- هنگامی که قیمت در یک روند نزولی قوی است، نباید به باند بالا برسد. اگر این اتفاق بیفتد میتواند نشان از ضعف روند نزولی و تغییر غریبالوقوع روند به صعودی باشد.

شناسایی بازگشتها با استفاده از باند بولینگر

در این بخش خلاصه دستورالعملها برای مشخص کردن روندهای بازگشتی را نشان خواهیم داد.

- اگر قیمت در روندی صعودی باشد و به طور مداوم با باند بالایی (و نه باند پایین) برخورد کند، هنگامی که قیمت به باند پایین برسد میتواند سیگنالی از شروع یک روند بازگشتی باشند. اگر قیمت دوباره اوج بگیرد، احتمالا نمیتواند به باند بالایی یا سقف قبلی قیمت برسد.

- اگر قیمت در روندی نزولی باشد و به طور مداوم با باند پایینی (و نه باند بالا) برخورد کند، هنگامی که قیمت به باند بالا برسد میتواند سیگنالی از شروع یک روند بازگشتی باشند. اگر قیمت دوباره دچار افت شود، احتمالا نمیتواند به باند پایینی یا کف قبلی قیمت برسد.

مشکلات مربوط به باندهای بولینگر

اولین مشکل مرتبط با باندهای بولینگر محدودیت آنها به عنوان یک اندیکاتور است. جان بولینگر توصیه میکند تا به جای اینکه آنها را به عنوان یک سیستم معاملاتی مستقل ببینید، این باندها را با دو یا سه اندیکاتور غیرمرتبط استفاده کنید.

با دستورالعملهای تعیین شده در مورد چگونگی استفاده از باندهای بولینگر، تنظیماتی را برای اندیکاتور پیدا کنید که به شما اجازه بدهد این دستورالعملها را برای یک دارایی مشخص که معامله میکنید اعمال کنید.

این تنظیمات را به شکلی تغییر بدهید که وقتی به نمودارهای تاریخی نگاه میکنید بتوانید ببینید باندهای بولینگر چگونه میتوانستند به شما کمک کنند.

اگر باندهای بولینگر به شما کمک نمیکنند، باز هم میتوانید تنظیمات را تغییر دهید و یا برای معامله آن دارایی خاص، از این اندیکاتور استفاده نکنید.

تنظیمات ایدهآل باندهای بولینگر از بازاری به بازار دیگر متفاوت است و حتی ممکن است نیاز باشد در گذر زمان تغییر کند حتی وقتی همان دارایی مورد معامله قرار میگیرد.

هنگامی که این اندیکاتور تنظیم شده و ظاهرا به خوبی کار میکند، باز هم ممکن است همچنان سیگنال کاذب تولید کند.

در زمانی که بازار نوسانات کمی دارد، این باندها فشرده میشوند خصوصا اگر قیمت در هر دو جهت حرکت داشته باشد.

در چنین مواقعی، قیمت ممکن است از هر دو باند بالایی و پایینی بازگشت داشته باشد، که در این حالت، لزوما یک سیگنال بازگشتی تلقی نمیشود. باندهای باریک به قیمت نزدیکتر هستند و از این رو احتمال دارد قیمت به آنها برخورد کند.

باندهای بولینگر اندیکاتور کاملی نیستند. آنها یک ابزارند و اینطور نیست که همیشه اطلاعات قابل اعتماد تولید کنند. معاملهگر مسئول انجام تنظیمات به شکلی است که برای دارایی مورد معامله نتیجه مطلوب به همراه داشته باشد.