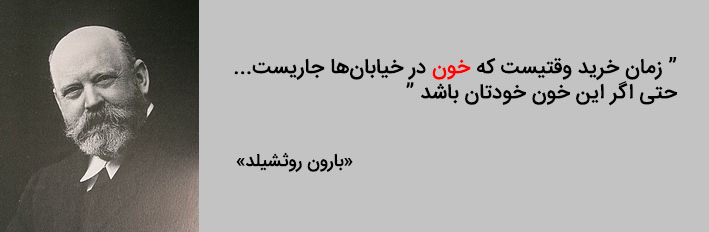

زمان خرید وقتیست که خون در خیابانها جاریست

بارون روثشیلد (Baron Rothschild) یک نجیبزاده انگلیسی که در قرن 18 میلادی میزیست و عضوی از خانواده مشهور روثشیلد است، یک سخن مشهور دارد:

“the time to buy is when there’s blood in the streets.”

“زمان خرید وقتیست که خون در خیابانها جاریست”

خیلیها این جمله از او را نقل قول میکنند، در حالیکه جمله کامل به این شکل است:

“Buy when there’s blood in the streets … even if the blood is your own”

خانواده روثشیلد با خرید داراییها در زمان وجود هراس و وحشت عمومی که ناشی از نبرد واترلو در مقابل ناپلئون بناپارت بود، ثروت عظیمی بدست آوردند.

این جمله، اهمیت استراتژی سرمایهگذاری معکوس را میرساند، تفکری که معتقد است وقتی بدترین اتفاقات در بازار رخ میدهد، فرصتهای بهتری برای کسب سود به وجود میآید.

بیشتر مردم، فقط به دنبال این هستند که داراییهای در حال رشد را وارد سبد دارایی خود کنند، اما همانطور که وارن بافت میگوید ” در بازار سهام، برای چیزی که همه افراد روی آن خوشبین هستند بهای زیادی میپردازید”.

به عبارت دیگر، اگر همه افراد موافق تصمیم سرمایهگذاری شما هستند و دارایی را میخرید که همه نسبت به رشد آن خوشبین هستند، به احتمال قوی آن مورد، تصمیم سرمایهگذاری خوبی نخواهد بود.

شنا برخلاف جهت آب

افراد مخالف جمعیت، سعی میکنند رفتاری مخالف جمع داشته باشند. این افراد که به اصطلاح Contrarian نامیده میشوند، زمانی هیجانزده میشوند که سهام یک شرکت قوی و بنیادی، به شکلی که استحقاق آنرا ندارد کاهش مییابد.

در اینجاست که آنها با توجه به این فرضیه که بازار اغلب در حال اشتباه است، برخلاف جهت آب شنا میکنند و برعکس اکثریتی که در حال فروش سهام هستند، شروع به خرید سهام میکنند.

هرچقدر نوسان قیمت شدیدتر باشد، این مخالفان، اعتقاد بیشتری نسبت به اشتباه بودن قیمت بازار پیدا میکنند.

خرید خوب در بازار آشفته

سرمایهگذارانی که به استراتژی سرمایهگذاری معکوس معتقدند، بهترین سرمایهگذاریهای خود را در زمان آشفتگی بازار انجام میدهد.

در سقوط بازار سهام آمریکا در سال 1987، شاخص داو در یک روز 22 درصد سقوط کرد. در بین سالهای 1973-1974 ارزش بازار سهام در 22 ماه، 45 درصد کاهش یافت.

حمله تروریستی 11 سپتامبر 2001 نیز باعث نزول شدید بازارهای سهام شد.

نمونههای زیادی از این سقوطها وجود دارد و در این زمانهاست که سرمایهگذاران مخالف جمع، بهترین سرمایهگذاریهای خود را مییابند.

بازار نزولی سالهای 1973 تا 1974 به وارن بافت فرصت خرید خوبی در سهام واشنگتنپست بخشید، این سرمایهگذاری در سالهای بعد بازدهی خیرهکنندهای داشت و 100 ها برابر رشد داشت.

در آن زمان، وارن بافت اظهار داشت که سهام آن شرکت را با یک تخفیف خیلی خوب خریداری کرده و با وجودیکه ارزش بازار واشنگتنپست در آن زمان فقط 80 میلیون دلار بود، میزان دارایی شرکت بیش از 400 میلیون دلار ارزش داشت.

بعد از حملات تروریستی 11 سپتامبر، دنیا برای مدتی متوقف شد. سهام شرکت بوئینگ که بزرگترین سازنده هواپیماهای تجاری است تا یکسال بعد از آن تراژدی نزولی بود ولی بعد از آن، در طول پنج سال بعد، قیمت سهام این شرکت بیش از 4 برابر شد.

سر جان تمپلتون و سهام شرکتهای ورشکسته

سرمایهگذار مشهور، سر جان تمپلتون سرپرستی صندوق رشد تمپلتون (Templeton Growth Fund) را از سال 1954 تا 1992 بر عهده داشت و سپس آنرا به فروش رساند.

هر 10 هزار دلاری که در سال 1954 در سهام کلاس A این صندوق سرمایهگذاری شده بود در سال 1992 به 2 میلیون دلار رشد کرد. این بازدهی که با سرمایهگذاری مجدد سودهای پرداخت شده حاصل گشته، معادل سود حدود 14.5 درصدی سالیانه است (که در بازار سهام آمریکا بازدهی قابل توجهی محسوب میشود).

تمپلتون، یکی از پیشروان سرمایهگذاری در جهان بود و یکی از سرمایهگذاران معتقد به استراتژی سرمایهگذاری معکوس محسوب میشد. تمپلتون در کشورها و شرکتهایی سرمایهگذاری میکرد که حداکثر بدبینی نسبت به آنها وجود داشت.

به عنوان مثالی از استراتژی تمپلتون، او در آغاز جنگ جهانی دوم، بخشی از سهام همه شرکتهای سهامی عام اروپایی که بسیاری از آنها ورشکست شده بودند را خریداری کرد.

او حتی اینکار را با پول قرض گرفته شده انجام داد و بعد از 4 سال، سهام شرکتها را با سود بسیار خوبی به فروش رساند.

سخن آخر

باید در نظر داشت که سرمایهگذاری معکوس با ریسک همراه است. درست است که بسیاری از سرمایهگذاران با استراتژی سرمایهگذاری معکوس، برخلاف جهت آب شنا کردند ولی نباید نقش تحقیق و بررسی جدی را نادیده گرفت.

بنابراین سرمایهگذاری معکوس صرفا به این معنی نیست که در بازارهای مختلف، وقتی بازار نزولی میشود شما خرید کنید. بلکه نیاز به تحقیق جدی وجود دارد تا اطمینان حاصل شود این نزول و سقوط شدید، صرفا اشتباه عوام است.

باید بتوان دلیل اصلی نزول قیمت را تشخیص داد و با آیندهنگری صحیح تصمیم درست را گرفت.

طبیعتا اگر سرمایهگذار حرفهای پی ببرد که در پشت پرده سقوط و نزول، یک دلیل بنیادی محکم وجود دارد و این سرمایهگذاری آیندهای نخواهد داشت، سرمایه خود را وارد بازار نخواهد کرد.